会社整理・法人破産=経営者破産ではありません。

個人再生手続を利用すれば、住宅を残したり、破産手続の際に資格制限を受ける職業に就いたりすることができる可能性が高まります。

また、「経営者保証ガイドライン」を利用して債務整理をすることができれば、住宅を残したり、破産手続の際に資格制限を受ける職業に就いたり、破産手続よりも多くの財産を残したりすることができる可能性が高まります。

会社破産・法人破産=経営者破産ではありません。

グリーンリーフ法律事務所では、会社整理・法人破産をする際であっても、経営者は、条件を満たせば、「個人再生手続」や「経営者保証ガイドライン」を利用して債務整理をすることができます。※

※一定の条件を満たすことが必要になります。

経営者の個人再生手続

民事再生手続とは

個人再生とは、民事再生法という法律に定められた手続きの一つです。

民事再生法は、アメリカ合衆国のいわゆるチャプターイレブンを範とするもので、そもそもは会社の再生のための法律です。

しかし、負債を圧縮して経済的再生を図るという点では、個人においても同様です。

そこで、民事再生法において、個人向けの手続として、小規模個人再生と給与所得者等再生という手続が定められています。

個人再生手続とは

個人再生とは、裁判所に申立てをして、負債を圧縮した返済計画を立案し、3年から5年間かけて分割して返済していく手続です。

返済をきちんとすることができた場合には、残りの借金の支払いは免除されます。

※住宅ローンがある場合は、厳密には、住宅ローンを完済して初めて免除となります。

個人再生手続には、①小規模個人再生手続と②給与所得者再生手続の2つがあります。

①小規模個人再生手続は、債権者及び債権額の過半数の反対の無いことが計画認可の条件となりますので、債権者の顔ぶれや債権額をよく見て、この手続きが使えるかどうかを検討することが必要になります。

②給与所得者等再生手続は、小規模個人再生手続のような債権者及び債権額の過半数の反対が無いことという条件が不要であるため、小規模個人再生が難しい可能性がある場合に利用することが多いように思われます。

個人再生のメリット

・破産手続と異なり、財産(家、預貯金、有価証券、保険など)を維持できます。

・負債を、100万円から500万円の範囲に圧縮した返済計画を立てられます。

(多くは、利息制限法に従って再計算した元金の20%)

・将来分の金利はつきません

・保証人の設定は不要です

・3~5年間の分割払いとすることができます。

・住宅ローン特則の利用により、住宅を維持できます。

※返済額や分割払いの期間、住宅ローン特則の利用の可否などは、個別の条件によります。

個人再生の注意点

・小規模個人再生手続の場合、債権者及び債権額の過半数の不同意の無いことが必要になります。

・給与所得者等再生手続の場合は、債権者及び債権額の過半数の不同意の無いことという条件は不要ですが、借金の減額幅が少なくなる場合があります。

・退職金、保険解約返戻金、オーバーローンでない不動産を持っているなどの場合、返済額が多くなる場合があります。

・過去に個人再生手続を利用していた場合、かつての債権者も、再度債権者になる場合があります。

・官報に掲載されます。

費用

個人再生手続を利用する場合の弁護士報酬 44万円(うち消費税4万円)

※分割払いが可能です。

※法人の破産手続等が必要ですので、法人の破産手続等の弁護士報酬が別途必要です。

経営者保証ガイドラインを利用した債務整理

経営者保証ガイドラインとは

「経営者保証ガイドライン」とは、正確には、「経営者保証に関するガイドライン」と言います。

金融庁と金融機関などの間で定められた「中小企業、経営者、金融機関共通による自主的なルール」のため法的な拘束力はありませんが、関係者は、尊重し、遵守することが期待されています。

会社について法的整理・準則型手続による整理をしていることを前提に、この「経営者保証ガイドライン」において定められたルールに従って行う債務整理が、「経営者保証ガイドライン」を利用した債務整理となります。

メリット

・破産時と同様の財産(多くの裁判所では99万円とされています)は、維持できるのが原則です。

・法人からの回収見込額が増加した場合、自由財産に加えてインセンティブ資産を残すことができる可能性があります。

・「インセンティブ資産」の中には、「華美でない自宅」「一定期間の生計費」などが考えられるため、自宅を維持できる可能性があります。

・保証人が債務整理を行った事実その他の債務整理に関連する情報は、信用情報登録機関に・報告・登録されないとされています。

・官報に掲載されません。

・破産手続と異なり、破産手続き時の資格制限のある職業にも就くことができます。

注意点

・対象となる債権者に限定があります。

・対象となる債権者全員の同意が必要です。

・最終的に解決できるかどうか、どの程度の期間で解決できるか、予測が不透明なのは事実です。

・対象外債権者については別途対応が必要となり、手続きが複雑になったり、返済額が増えたりする可能性があります。

費用

経営者保証ガイドラインを利用した債務整理の弁護士報酬 55万円(うち消費税5万円)

※法人の破産手続等が必要ですので、法人の破産手続等の弁護士報酬が別途必要です。

最後に

グリーンリーフ法律事務所では、会社・法人破産の場合に、安易に、代表者・経営者の方に、破産を勧めることはありません。

破産よりも多くの財産や住宅を維持できる可能性があるという点で、まずは、個人再生手続や経営者保証ガイドラインによる債務整理ができないかを検討しています。

会社破産を検討の代表者・経営者の皆様も、ぜひご検討いただきたいと考えております。

グリーンリーフ法律事務所は、個人再生・経営者保証ガイドラインによる債務整理に対応可能です。

自宅を残すことを検討したい

破産手続をとることは避けたい

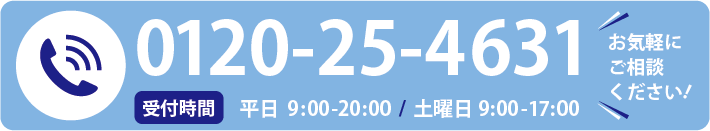

という会社経営者の方は、ぜひ、グリーンリーフ法律事務所にご相談ください。

個人再生や経営者保証ガイドラインによる債務整理を検討いたします。